Beneficios empresariales

Renta variable

Por un lado, los tipos de interés reales se sitúan en negativo, mientras la renta variable proporciona rendimientos reales. Las acciones de las compañías cotizadas son un activo real, con una relación clara con el PIB nominal. En la era posterior a la crisis financiera, la débil actividad económica y baja inflación presionó a la baja el PIB nominal, subiendo la prima de riesgo de la renta variable y reduciendo la de los bonos. Si las economías siguen creciendo, ingresos y dividendos deberían crecer también, y en este contexto, la rentabilidad por dividendo se puede ver como rendimiento real. En este contexto, la prima de riesgo de la renta variable sigue en niveles más altos que en la era anterior a la crisis financiera.

Por otro lado, los balances en hogares y sector privado son fuertes. El escenario en la pandemia propició un aumento en los niveles de ahorro de los hogares. A pesar de los riesgos evidentes de una contracción de la renta real disponible en el actual escenario, los hogares se encuentran en una posición razonablemente fuerte, especialmente si tenemos en cuenta que el desempleo se encuentra en mínimos históricos en muchos países. Mientras tanto, los balances de los bancos son sólidos (tras el desapalancamiento y la regulación posterior a la gran crisis financiera) y los balances corporativos siguen siendo saludables. En este contexto, los mercados de crédito se han mantenido relativamente estables, reduciendo los riesgos sistémicos.

Asimismo, el gasto fiscal y Capex está aumentando. Si bien la política monetaria se está endureciendo, las expectativas de tipos siguen siendo relativamente bajas en términos reales. Es probable que el gasto en Capex e infraestructuras aumente, al menos en áreas como China y Europa. La invasión rusa de Ucrania ha cambiado drásticamente las actitudes en Europa hacia el gasto fiscal (lo opuesto a la era posterior a la crisis financiera), y teniendo en cuenta la situación actual, es previsible asistir a un aumento significativo de los presupuestos de seguridad energética y defensa (en Alemania, por ejemplo, en 2022 se estima +50bn EUR, que supone un 1,3% del PIB 2022).

Valoraciones

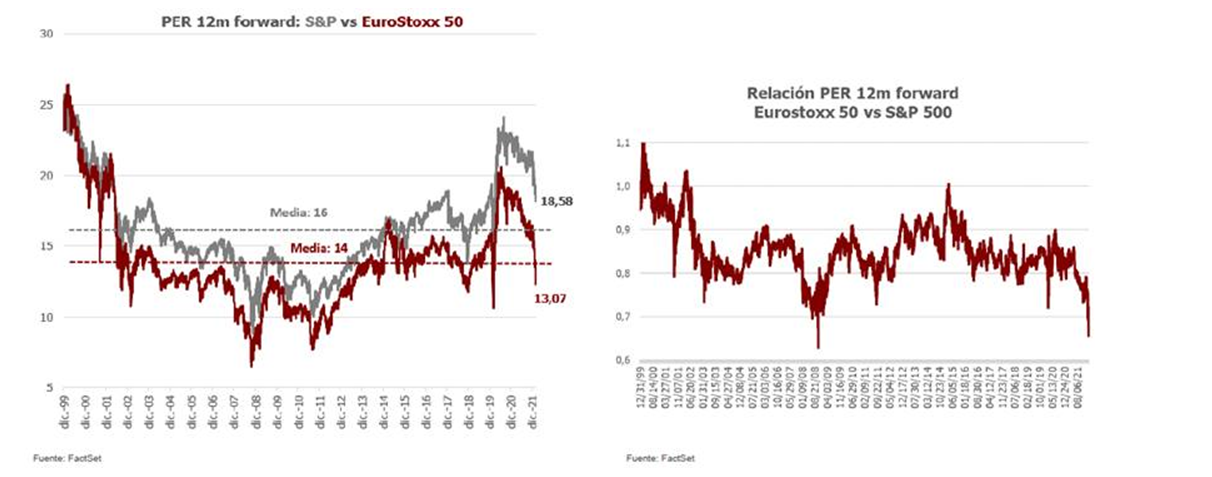

Aunque considerásemos que los beneficios de las empresas del Eurostoxx no crecen en 2022 (el consenso a inicio de año era de beneficios +10%) y apliquemos a esos beneficios un PER de 13,5 veces (mediana histórica, frente a >15 veces con el que han cotizado el pasado año), la valoración teórica sería de 3.450-3.500 puntos, en línea con niveles alcanzados en los mínimos del año (un 10-12% por debajo de niveles a cierre de marzo 2022). Si aplicásemos al S&P la misma regla que hemos seguido para el Eurostoxx, es decir multiplicamos los beneficios empresariales de 2022 por un PER de 17-18x (vs 16,7x media histórica), obtendríamos una valoración teórica por debajo de niveles actuales (3.400-3.500 vs. 4.500 puntos de S&P). Las valoraciones, no obstante, no son tan exigentes si atendemos a métricas como FCF yield, con un mayor peso en los índices de compañías con modelos de negocio más ligeros y mayor capacidad de conversión a caja libre.

Conclusiones

En este entorno, creemos que cobra mayor importancia si cabe la selección de valores (por encima del debate de crecimiento vs. valor). Especial atención merecen los márgenes empresariales. En el ciclo pasado, quizá se ha podido premiar el crecimiento, hecho que, junto a unos tipos de interés bajos, empujaron a empresas con mayor crecimiento de ingresos a valoraciones relativas récord. En el entorno actual, las empresas con crecimiento visible, márgenes altos y estables podrían ser más demandadas, hecho que debería conducir a valoraciones superiores a su media histórica. En un contexto de incertidumbre, estanflación y aumentos de primas de riesgo, creemos que habrá una búsqueda de calidad en la renta variable. Empresas con mayor visibilidad en sus resultados, sectores con crecimiento secular, compañías con barreras de entrada y poder de fijación de precios, que puedan mitigar los posibles aumentos de costes de producción, con mayores márgenes operativos, mayor integración vertical y menor dependencia de proveedores externos, elevada conversión a caja libre y fuerte posición financiera.

Por Renta 4 Gestora

Tel: 91 398 48 05 Email: clientes@renta4.es